經常出現在貸款廣告上的「二順位房貸」,什麼是二順位房貸,又有哪些人適合申辦,連最新的條件、利率與申請門檻都為你整理好了。

經常出現在貸款廣告上的「二順位房貸」,對許多人來說是既陌生又熟悉的詞彙。進入 2026 年,隨著銀行法 72-2 條限貸令趨於常態化,這類產品已成為資產活化的重要工具。本文將用最白話的方式,帶你快速認識什麼是二順位房貸,又有哪些人適合申辦,連最新的條件、利率與申請門檻都為你整理好了。有資金需求、卻又不想賣房或影響原低利房貸的你,這篇 2026 完整指南一定要收藏!

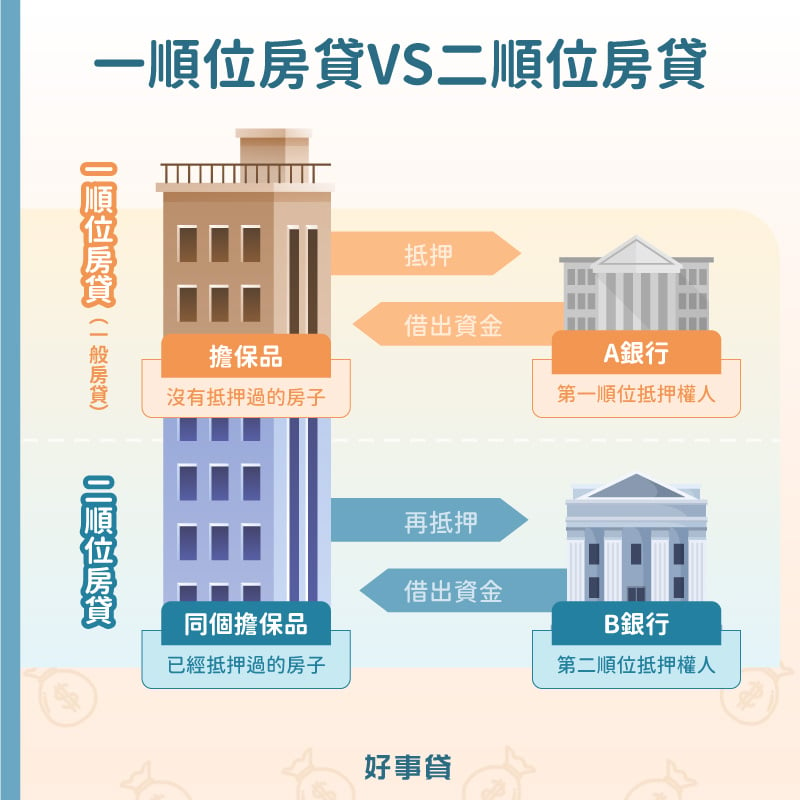

一、二順位房貸是什麼?與一般房貸差在哪?

二順位房貸,簡單來說是「用同一棟房子抵押兩次」取得資金的方式。它的別稱非常多,如次順位房貸、房屋二順位貸款,與較多人聽過的 二胎房貸 其實意思完全相同。以下從 2026 實務視角帶你掌握定義與類型。

1. 房貸的「順位」是什麼?

所謂的順位,是指「抵押權順位」,也就是債務出現問題時「債權受償的優先順序」。假設你在購屋時向 A 銀行貸款,這筆貸款為首次設定,稱為「一順位房貸」。

2. 二順位房貸與一順位房貸的差異

若你後續有資金需求,可向 B 銀行或融資公司申請二順位房貸,於同一房產設定「第二順位抵押權」。在 2026 年的金融環境下,由於 B 銀行受償順位排在 A 銀行之後,風險權數較高。因此,銀行對二順位房貸的審核極其嚴苛,不僅利率高於一順位,且額度常受限於 72-2 條放款水位。若信用評分受限,選擇具彈性的「融資二胎」已成為目前市場的申辦趨勢。

二、二順位房貸可貸額度與利率比較

如何試算二順位房貸可貸額度?

2026 申請前建議先進行 二順位房貸試算。若銀行計算結果為負值,代表增貸空間已封頂,需轉向融資管道。

銀行二胎額度 = 房屋鑑價 × 85% ~ 90% - 一順位房貸設定金額(原貸款 × 120%)

好事貸二胎額度 = 房屋鑑價 × 100% - 一順位房貸實際剩餘金額

【實務案例】 房屋鑑價 1,000 萬,原房貸 800 萬,現欠 700 萬:

銀行方案:1000萬 × 90% - 960萬 = -60萬(直接婉拒)

好事貸方案:1000萬 × 100% - 700萬 = 300萬(空間充足)

銀行採「設定金額」是為了預留風險;而融資公司採「實際餘額」計算,更符合 2026 年房價增值後的活化需求。

1. 銀行二順位房貸

申請條件:穩定薪轉工作、信用優質、名下房屋具備「地政設定」後的餘額空間。

利率參考:3% ~ 15.88%(2026 預估值)

銀行二順位房貸利率受限於政策性升息壓力,目前實際核貸平均落在 6% ~ 11%。2026 年由於銀行普遍房貸水位吃緊,審核不僅看收入,更看重您與該銀行的整體貢獻度(如理財、薪轉)。

2026 銀行二順位房貸方案表(參考值)

| 金融機構 | 產品特色 | 利率區間參考 | 適用對象 |

|---|---|---|---|

| 玉山銀行 | 審核制度嚴謹 | 3.45% 起 | 信用極優、房屋具殘值者 |

| 新光銀行 | 傳統品牌保障 | 3.34% 起 | 自住且房貸繳款正常者 |

| 台新銀行 | 流程相對數位化 | 3.92% 起 | 原房貸繳滿一年之轉貸戶 |

| 永豐銀行 | 額度控管穩定 | 5.66% 起 | 20~65 歲具財力證明者 |

※ 註:銀行廣告利率多為起跳價,2026 年受 72-2 條影響,非 VIP 客戶核貸利率多偏高。

2. 好事貸二胎房貸

條件:具備固定收入、信用無重大瑕疵、房屋具殘值。

利率參考:7% ~ 14%

好事貸特色在於「審核彈性、撥款快速、不占銀行水位」。即使在 2026 限貸令下,只要房屋有剩餘價值,無薪轉或自營商皆有極高過件率,且額度計算以「實際餘額」為準,最高可貸 500 萬。

3. 民間二順位房貸(風險預警)

條件:名下有房即可。

利率:最高可達年息 36%(月息 3%)

民間管道雖然門檻極低,但隱藏成本極高。若非超短期救急,應避開年化利率過高的合約,並警惕預收手續費陷阱。

三、二順位房貸適合我嗎?這 4 種人最推薦!

在 2026 年的融資環境下,以下四種情境最適合考慮「二順位房貸」。

1. 有大額、短期週轉需求的人

相較於信貸最高僅 200~300 萬,二順位房貸最高可達 500 萬,適合商業投資或緊急調度。

2. 信用貸款申請困難的人

2026 年信貸審核回歸 DBR22 倍硬性規定。若無薪轉或信用評分稍低,有抵押權設定的二順位房貸更容易獲批。

3. 房屋增貸被銀行婉拒的人

受 72-2 條影響,許多銀行暫停收件增貸。此時透過不占銀行額度的「融資二胎」是最佳替代方案。

4. 名下有多筆債務需整合的人

利用二順位房貸整合高利卡債,可大幅降低月付壓力,改善負債結構。

四、2026 二順位房貸申請流程指南

雖然 2026 年金融科技發達,但申請邏輯仍需掌握「資料真實」與「還款來源明確」。

1. 申請應備文件

- 雙證件影本。

- 財力證明(近半年薪轉或扣繳憑單)。

- 建物與土地所有權狀。

- 一順位房貸近一年繳款紀錄。

2. 申請流程拆解

- 管道評估:依條件選擇銀行(低利但嚴格)或好事貸(高額但快速)。

- 送件審核:重點審查房屋殘值與收支比。

- 簽約對保:核對二順位房貸利率、手續費與違約金。

- 抵押設定:由專業代書至地政機關辦理二順位設定。

- 撥款入帳:融資管道最快 2-3 工作日撥款。

五、二順位房貸風險與 2026 最新注意事項

- 利率成本:利率必高於一胎,應試算總年化成本(APR)。

- 違約風險:若逾期未繳,一順位銀行有權執行法拍,影響居住權。

- 透明度檢查:警惕「只還息不還本」的陷阱,確認還款方式是否為本息平均攤還。

- ⚠️ 2026 詐騙防範: 切勿透過 LINE 私訊提供權狀正本。合法的二順位房貸機構必定會有實體對保或正式線上對保流程,絕不要求預付保證金。

六、2026 二順位房貸常見 Q&A

- 申請二順位房貸多久能撥款?

- 銀行受排隊機制影響約需 14-21 天;好事貸最快 2-3 個工作天即可完成撥款。

- 房貸仍在寬限期中,可以申辦嗎?

- 2026 年多數銀行因風控考量會婉拒寬限期案件;融資公司(如好事貸)則可專案評估還款來源,仍有機會核貸。

- 二順位房貸與二胎房貸到底差在哪?

- 實務上「完全一樣」。皆為設定在第一順位之後的抵押貸款,建議選擇合法授權管道以保障資產權益。

總結 2026 年的操作心法:在銀行限貸常態下,二順位房貸是活用房屋增值空間的最佳解。申辦前務必精確計算月付金,並選擇透明、合法的管道,方能真正解決財務困局。

企業名片

- 公司名稱:好事貸有限公司

- 連絡電話:0800*******

- 電子郵件:ho***l*****@gmail.com

- 詢價官網:https://houseloan.web66.com.tw

歷史詢價

-

張*一新竹高鐵跟香山艾茉爾婚宴會館一日來回10-09 01:41

-

鄭*君Dpph詢價 有此需求 請協助12-17 11:33

-

林*生bis條碼機2D100含腳架1組多少錢12-22 15:43

-

徐*瑛運輸 有此需求 請協助報價01-09 15:34

-

葉*妤報廢機車詢價費用10-13 12:16

-

郭*庭詢價 伺服器電腦廠商08-27 09:03

-

陳*鴻關於貴公司的 Agar 產品諮詢12-04 16:32

-

柯*頓三隻成年貓住宿費用09-26 22:29

-

郭*姐價格.取貨時間詢問09-25 15:54

-

劉*苔紅土網球場維護費用09-28 15:13

-

林請問貴公司是否提供電磁爐維修服務11-21 11:40

-

蘇*姐製作節目單, 曲目表 印刷11-21 23:24

-

張*興代工 有此需求 請協助報價10-16 13:50

-

張*東工程用 有此需求 請協助報價12-09 09:22

-

張*恭無限筆形馬來膠熔切機 super endo-Alpha ll08-20 08:18

-

陳*增紅外線開關費用需要10對09-16 07:59

-

黃*婷公安申報 以下協助01-15 14:52

-

劉*愷詢價 想要請問培根價格01-20 11:38

-

林*鷹架設社區監視系統02-04 08:20

-

白*生BMW F10 小改款HID頭燈08-18 16:11